制造业“成本下降,需求扩张”的良性循环,正在风电行业印证。

2021年,A股市场的能源板块,流传着两个词:风光无限、闻风而动。

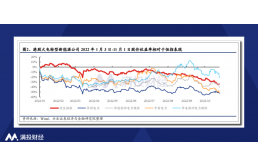

这两个词,描述的是光伏和风电板块,在2021年走出的上涨行情。前者行情来得早,受追捧多,而后者的崛起,却是新话题。特别是恒润股份、节能风电、福能股份等公司,甚至走出了连板的翻倍行情。

“闻风而动”现象的背后,离不开政策效应的推动。

10月24日,中共中央、国务院印发了《关于完整准确全面贯彻新发展理念做好碳达峰碳中和工作的意见》。

文中明确指出:到2025年,非化石能源消费比重达到20%左右;到2030年,非化石能源消费比重达到25%左右;到2060年,非化石能源消费比重达到80%以上。

10月26日,国务院印发《2030年前碳达峰行动方案》,方案明确:大力发展新能源。到2030年,风电、太阳能发电总装机容量达到12亿千瓦以上。

可以明显看出来,国家将风电、太阳能作为提升非石化能源消费比重的重要解决方案,是实现“双碳”目标的重要举措,其背后逻辑不难理解。

提及“双碳”目标就绕不开发电行业,发电行业是我国碳排放量最大的行业,超过碳排放总量的40%以上,而以煤炭为动力的火力发电占据总发电量的70%以上,所以风电、太阳能为代表的新能源是实现双碳目标最重要的技术。

这些基于“双碳”目标的政策,是光伏和风电走出上涨行情的背景。但事实上,这两者,特别是后者还存在着基本面上的逻辑。

而这个逻辑,才是风电能否展示出更长久行情的动力。

风电的终极短板

在碳中和的减碳路径中,光伏和风电相辅相成,但两者的发展进度却天差地别。

人类对于风能的利用,其实早于太阳能。公元前3500年前,古埃及人就发明了帆船,凭借风力驰骋在尼罗河。风力推磨,风力提水等“风能-机械能”转换,也逐渐步入应用。

风力的熟练应用,使得风力发电的应用早于光伏,早期装机量亦力压光伏。

但自十二五开始,风电的增长却慢了下来——十二五期间年均装机20GW,十三五期间年均装机25GW,几乎没有增长。而光伏却后来者居上,在此期间大幅增长2倍以上。

为何建立利润先发优势的风电,近年来装机增长率却落后于光伏?除了应用场景的限制和环保的劣势,还有哪些未发现的因素?

这个问题其实不难解释,从行业本质来看,光伏和风电虽然最终都实现了发电,但按原理划分,两者却是两个完全不同的行业。

光伏的原理,是光生伏特效应,这是19世纪上半叶发现的半导体的第一个特征。其发展迭代,自然也具备明显的半导体属性,半导体的发展迭代之快从摩尔定律就可得知,集成电路芯片上所集成的电路的数目,每隔18个月就翻一番。

这一点同样适用于光伏,光伏发展过程中出现了多次的产业革命,例如硅片的变革、金刚线切割技术取代砂浆、从单晶取代多晶、大尺寸硅片取代小尺寸、电池片革命、PERC取代铝背场电池、再到未来的TOPCON/HJT取代PERC/PERC+等等。

其中,光电转换效率更是以月作为单位,实现迭代。比如2021年6月,隆基股份宣布P型TOPCon电池转换效率创造25.02%的新世界纪录。在短短一个月时间后,隆基电池研发中心的单晶P型TOPCon电池研发,就实现了高达25.19%转换效率。

近期,隆基股份的HJT太阳能电池的转换效率达25.82%,再次打破世界纪录。

而风力与光伏发电原理的不同,导致了差别的存在。

风电发电原理,是将机械能转化为电能。通过风力吹动叶片,叶片带动转子在磁体内转动,切割磁场时产生电流。

只要我们对物理有所了解,那么就会立刻想到,由于能量转化方式的不同,无论机械技术再如何迭代,也不可能超越半导体的效率。

众所周知,行业发展的动力在于需求,而双碳这个确定性需求的关键,在于成本。这意味着各种发电方式里,谁的成本低,谁有保有优势。而技术突破,正是降本增效的最核心手段。

这种行业的属性制约,使得风电技术的迭代速度远不及光伏,并最终被光伏追赶反超。而光伏通过行业内生的降本增效,结合双碳背景下的需求形成良性循环,技术倒逼行业改革的同时也在终端释放了需求,使得增长速度远超风电。

取消补贴,平价上网是最好的降本药方

尽管风电存在着属性上的天然短板,但却仍然不失为清洁能源的较好方式。也正因为如此,中国政府在多年时间内,始终坚持给予风电行业补贴,以确保这个行业能够有动力发展。

但国家层面的产业态度,既有刺激与保护的一面,也有鼓励竞争,强调淘汰的一面。这种态度的变化,都会通过政策出台表现。

2019年5月,国家发改委印发了《关于完善风电上网电价政策的通知》,提出自 2021年1月 1日开始,新核准的陆上风电项目全面实现平价上网,国家不再补贴;先前已核准但未在2021年底前完成并网的项目,国家不再补贴。

补贴退坡的政策,带动了2020年的抢装潮,使得新增风电并网装机量达到历史级的71.67GW。

这种变化不光影响到装机量,也逐步渗透到产业链格局的重塑。

原有产业链中,零部件利润丰厚,存在着供需错配,一方面抢装爆发的需求会让零部件厂商扩大产能,抢装结束产能过剩竞争加剧,自然而然地就降本了;另一方面扩大规模生产也会促使成本下降。

这形成了一个良性循环,在2021年在成本下降带动下风电实现了需求与利润的双增。

2021年上半年,全行业实现营业收入1201.67亿元,同比增长25.62%,实现归母净利润182.89亿元,同比增长59.52%。

而在碳减和电力需求增加的大背景下,降本-放量-降本的产业逻辑循环使得风电在历经抢装潮后仍旧保持着较高的增长率。

预计2021年中国风电新增装机51GW,即使在2020年抢装后,相较2019年仍有73%的装机增长,这意味着,风电需求持续乐观。

此外,光伏的成本飙生也构成了对风电的利好一面,2021年硅料由于供不应求价格从年初的8.5万/吨上涨到23.58万/吨,涨幅超过184%。涨价压力传导到下游,硅片、电池片、组件纷纷涨价。平价上网背景下,电站企业利润过低的话会选择停建,故而许多需求转向了风电。

这就是上半年风电大热的原因,而更为重要的是,规模制造使得风电的技术加速了发展,其中,大型化是未来进一步降本的核心环节。

大型化意味着叶片更大、塔架更高,可以捕获更多优质的风能,增加发电量与发电小时数。

在这个过程中,海上风电是最契合大型化的路径,这让应用场景贫瘠的风电再度找到了突破口,也为新能源发电找到了新的增长曲线。

陆地风电VS海上风电

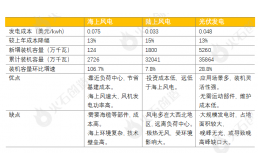

首先,海上的风力资源更为优异,去过海边的人相比都知道,海上的风力比陆地要强得多,并且相较陆地而言没有过多的遮挡物,风力输出更加稳定。

其次,便是海上可开发空间巨大。众所周知,制约陆地风电推广的一个重要原因就是土地资源有限。风电装机占地面积大并且陆地的风力资源有限,所以可应用装机的土地较少。而海上风电将这一瓶颈打破,要知道中国海岸线长度约1.8万公里。

地球的直径才1.27万公里,海岸线长度几乎可以绕地球一圈半,从对比上可以看出海上风电资源的丰富性;另外,远海海上风电已经具备商业化进程,而我国海洋面积达到300多万公里,是大型化风电天然的土壤,着实大有可为。

最后,风力发电时长远高于光伏和陆地风电,这一点是至关重要的。

不难理解,发电时长决定了发电量的多少,衡量的指标是发电小时数。陆地风电在这一方面优于光伏,全年可利用小时数光伏1300H VS 风电2500H,而海上风电则可以轻松达到3000H以上。

但是,提及海上风电的缺点也同样明显。

海上的气候条件比起陆地差得多,海啸、台风等因素使得海上风电设施增添了风险,同样对材料提出了更高的要求;并且由于海上风电远离陆地,增加了高昂的运维成本,是陆地的2倍以上,故障的维修涉及到出海作业也是一个问题。

此外,对技术的要求远超陆地风电,海上风电安装过程与海洋工程技术结合较为紧密,包括海底电缆的铺建、海上风机吊装以及海上风电基建设施搭建等。

即便存在着些许的困难,但是新能源的发展历史告诉我们,崛起的行业巨头,其成功要素全部都是坚守第一原则,那就是降本增效,这对于海上风电同样适用。

我们从海上风电成本图可以明显看出来占据海上风电成本最大的是发电机组,高达61.7%。可以说发电机组的成本下降时间决定了海上风电的平价时间。

值得欣慰的是风机大型化降本速度超出预期。

风机大型化后,零部件单位耗量会被大幅摊薄。仅花了1年半时间,风机成本已经大幅下行,招标价格从19年底4000元/kW降至目前2500元/kW,随着进一步大型化和核心零部件国产化,25年可能降至1800元/kW以下。

随着装机量的规模扩大,成本效应此时也开始凸显,据IRENA测算,2020年全球海上风电的装机容量每增加一倍,整体装机成本将下降9%,LCOE将下降15%。

从下图可以看出,在2010-2020年期间,全球海上风电的平准化度电成本(LCOE)由0.162美元/千瓦时降至0.084美元/千瓦时。

与此同时,未来海上风电沿着大型化的路径继续发展,这便形成了成本下降的良性循环。

风机大型化的技术发展路径明晰后,制约成本的因素就是技术瓶颈,而技术瓶颈的突破需要产业的发展为基础。

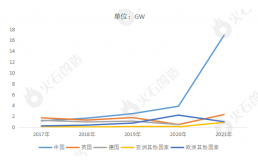

虽然我国在海上风电的介入时间晚于欧洲,但是通过近几年的政策扶持,产业快速发展,已然有了超越之势。

2020年,中国海上风电新增装机并网容量达到了300万千瓦,占去年全球海上风电新增装机总量的49%。全球风能理事会预测,今年内,中国海上风电装机总量很可能将超过英国,成为全球海上风电装机容量最大的国家。

量增的同时带动了技术的进步,风机龙头在海上风电整机的研发相继取得突破。以明阳智能(601615.SH)为例,目前公司已经具备相当完善的4.0/5.0MW陆风机型和5.5/6.45/8.3MW 海风机型供货能力,已成功下线了10MW的风机,也发布了11MW半直驱海上风电机组——MySE11-203。

不仅于此,明阳智能还在今年推出了全球最大16MW风机,这足以证明国内风机制造的技术水平。近期交付意大利10台3MW海上风机也印证了国内整机厂有走出去、向欧洲巨头发起挑战的实力。

明阳智能在截至3Q20的在手订单中,海上机组订单中5-6MW的机型已成为主流,并已有7-8MW 机型的订单,订单结构中大兆瓦机型占比较同行更为领先。

此外,公司零部件60%可以自供,占据整机最大成本之一的叶片可以100%自产,使得公司毛利润大幅超过同行。

正是凭借海上风电的领先优势以及零部件自供的成本优势,明阳智能有望在未来进一步增厚业绩,扩大市场占有率。

来源:BNEF,中泰证券研究所

除了发电机组外,施工建设也是占据海上风电的重要成本之一,近年来,随着海上风电的逐步推广,海工装备巨头纷纷开始了布局。

本质上来讲,海上风电设备也是属于海工设备。用海工装备的技术来开展风电设备建设,这对于海工装备龙头的中集来福士来说可谓是降维打击。

其中,具有创新性的一项是油改气,海上油气基础设施基本可以用在海上风电上,通过对钻井平台的改造,摇身一变成风力发电的载体。

据悉,中集来福士已成功交货三座海上风电改造项目。

热门行业,历来是资本追捧之地,这种追捧发展到一定程度,便会形成赛道的拥挤。这一点,对于海上风电同样适用。一个典型的表现,就是随着各企业的跑马圈地,近海资源的有限性,已经是可以预测的未来,

因此,远海风电便成为了行业内的新高地。

中集来福士依托自身多年开发超深水钻井平台等大型海洋工程平台的经验,已经开发了多型大型浮式风机设计并完成了水池实验,与龙源电力合作的首个样机示范项目也将于明年年中安装到位。

另外,海上风电也可以向储能、制氢的应用场景发展,将远海难以输送的电力或者是富余的电力储存起来,也可以直接进行电解水制氢。

技术的突破、成本的下降和不断增长的需求形成良性循环,这使得海上风电处于高速发展中,2025年国内装机有望达到80GW。

相较2019年,CAGR达到25%,未来五年国内风电将保持高成长性。2025年全球新增装机有望接近150GW,海外市场也将带来新的需求增量,海上风电发展的未来路径已经逐步清晰。(作者:腾宇)